2024年上半年国内整体呈现阶梯式震荡下行走势。年初开始库存去化延迟,高供应叠加极低需求,全行业消费降级。尽管国内出台多重利好政策,但很难迅速传导至终端,负反馈由下往上蔓延,心态难以回升。下半年供应压力依旧,出口面临挑战,内需如何刺激,时间周期与基本面矛盾情况如何,下半年是否能如期消化库存。又有哪些机遇和挑战,现跟随笔者分析如下。

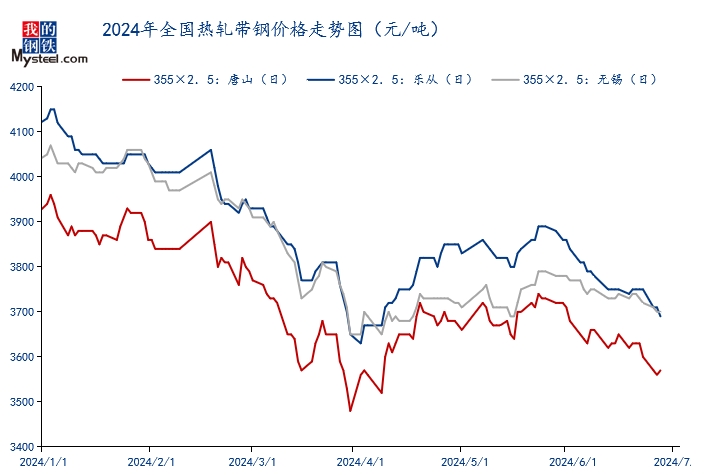

2024上半年国内热轧带钢市场价格,一季度单边下行460元/吨,二季度反弹260元/吨之后再次回落180元/吨;整体呈现震荡下行走势。上半年价格均值较去年同比下移240-250元/吨。

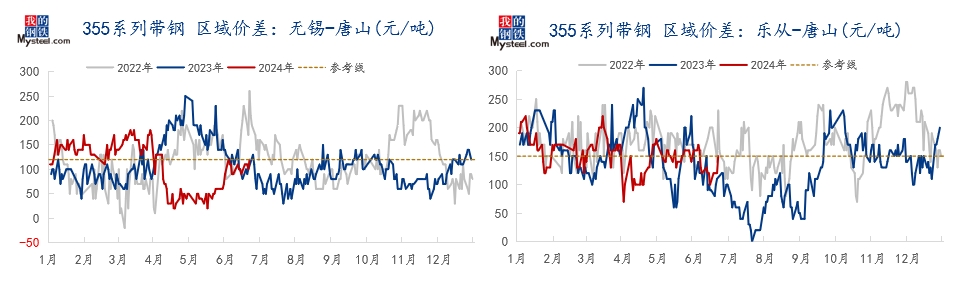

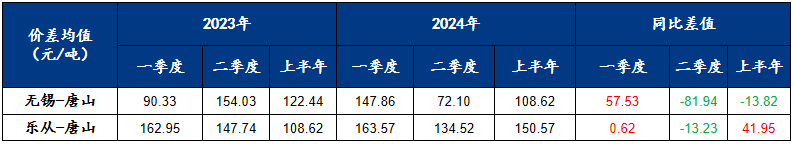

受供应端产量加及外地投放资源变动影响,2024年上半年国内热轧带钢市场,区域价差出现较大变化。截止2024年6月28日,2024年无锡-唐山价差为130元/吨,一季度无锡-唐山价差均值为147.86元/吨,较去年同期均值增加57.53元/吨,但是二季度均值下降至72.10元/吨,较去年二季度同期下降81.94元/吨。二季度无锡严重倒挂唐山,区域价差一度收窄至20-50元/吨。严重的区域倒挂现象造成华东区域卷带价格成为周边区域价格洼地。这种倒挂现象持续三个月之久,并于6月份逐渐修复。

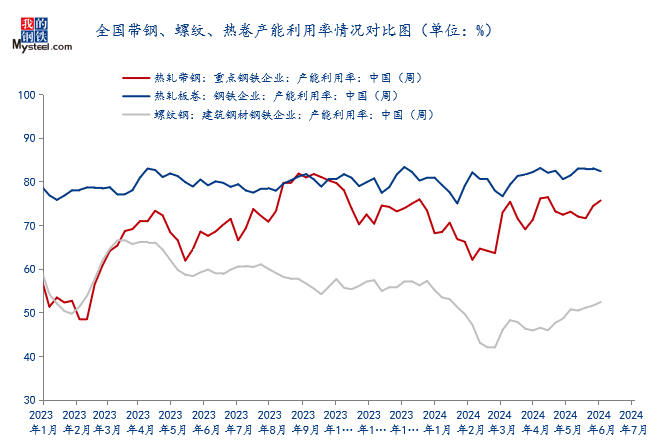

供应方面,今年卷螺差收窄,螺纹品种价格相对较低,卷带价差走扩。市场强预期弱现实依旧为主逻辑,但由于套保资源屡屡受挫,厂商情绪偏谨慎,上半年套保资金有所减少。2023-2024年以来,国内螺纹钢产能利用率震荡走低,热卷供应持续走高,带钢相对平稳。品种价差于供应差异下,矛盾显得较为明朗。

Mysteel样本周度生产数据显示,截止6月28日,2024年唐山带钢累计产量同比增加198.5万吨,全国带钢累计同比增加388.55万吨。

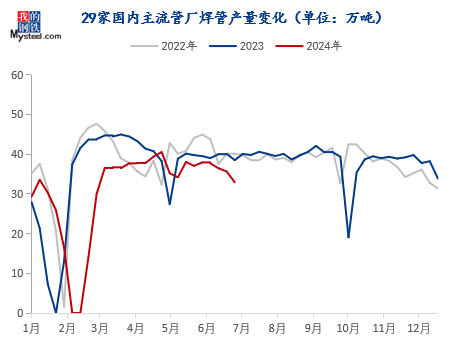

在需求弱现实的核心影响下,房地产、建筑业负反馈至焊接钢管产业链需求继续萎靡,钢管利润持续压缩,管厂多有转产优质材产品及出口方向,并调整采购策略,改为减少协议量,增加市场低价锁单等灵活模式,控制原料成本。据Mysteel小样本数据统计,国内焊接钢管产量截止6月上旬累计同比去年减少10%左右。

截止2024年6月27日,Mysteel直缝焊管生产企业(29家)周度调研数据显示,本周焊管产量32.91万吨,周环比减少2.74万吨,产能利用率为58.7%,周环比下降4.88%,开工率为79.2%,周环比下降0.92%z6尊龙凯时,厂内库存为31.94万吨,周环比增加0.81万吨,Z6尊龙官方网站原料库存为57.65万吨,周环比减少7.45万吨;镀锌管(28家)产量为25.38万吨,周环比减少2.3万吨,产能利用率为62.6%,周环比下降5.67%,开工率为84.7%,周环比增长0.55%,厂内库存为42.51万吨,周环比增加1.33万吨,周锌锭用量为5112吨,周环比减少209吨。

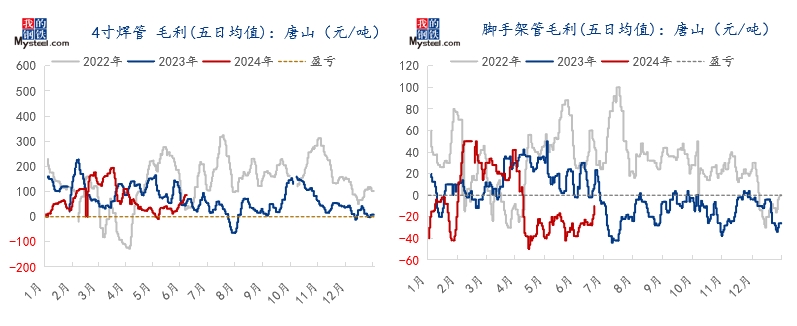

统计局数据显示,15月份,全国房地产开发投资40632亿元,同比下降10.1%(按可比口径计算);其中,住宅投资30824亿元,下降10.6%。2024年一季度末伴随旺季库存累积,市场预期转弱,国内焊管价格大幅下跌,利润开始压缩。如下图5所示,今年唐山焊管利润震荡收缩,毛利多为成本边缘。脚手架管二季度严重倒挂,开工率持续低迷。管厂厂内库存保持低位,快进快出降低风险。

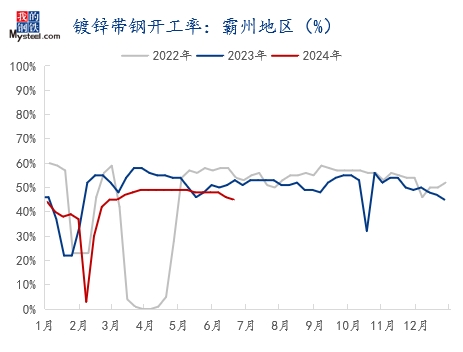

2024年由于镀锌加工企业下游辅料价格相对较低,光伏行业支持政策强劲等因素支撑z6尊龙凯时,镀锌、锌铝镁等产品利润尚可。但行业消费萎缩,镀锌带钢产量小幅下滑。Mysteel样本统计霸州地区镀锌带钢生产企业,一季度产量较去年同期减量14.70%,二季度产量修复回升,较去年同期增加3.91%。整体2024上半年镀锌带钢累积产量低于去年同期5.62%。

截止2024年6月25日,本网监测的霸州镀锌带钢整体开工率 42%,周环比下降3%;本周镀锌带钢产能利用率为47.63%,周环比减少2.98%。淡季需求萎缩,镀锌带钢开工继续下行。

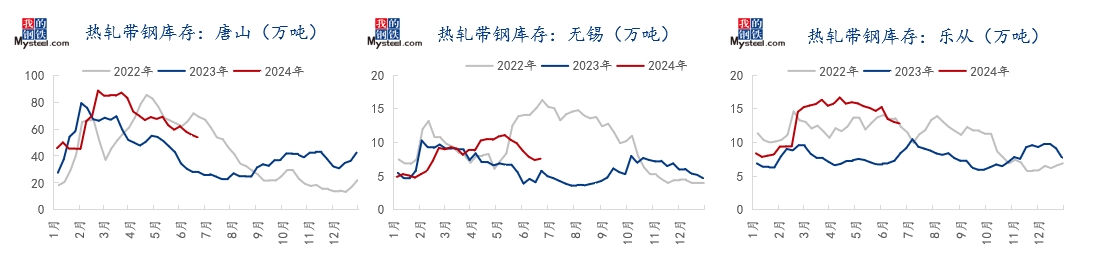

2024年库存普遍维持高位,自年初冬储过后,库存消化缓慢,甚至旺季出现类库存现象,各区域库存均高位运行。截止6月下旬,唐山带钢库存依旧高于去年同期92.04%,无锡高30.1%,乐从高52.44%,全国带钢库存高于去年同期58.14%。今年仅个别需求集散地及中转城市库存偏低,整体库存多承压。后面三季度伴随需求修复及供应端限产逐步体现,库存或有所消化,一定程度上支持三四季度市场价格存在反弹空间。

统计局数据显示,2024年1-5月份我国钢材出口延续良好态势,出口同比增加27%。5月出口963.1万吨环比上升4.4%。带钢1-5月份出口量39.3万吨,同比增长43%,热卷1-5月份出口量1210.4万吨,同比增长59%。2024上半年支撑卷带需求的一大因为即为出口方面的增量较为可观。

但2024年内需复苏预期偏弱,叠加外围市场海外贸易保护抬头,将对后续出口造成压力,综合预计2024年二季度出口增速或将放缓,2025年钢材直接出口承压下行。

2024年上半年,带钢价格震荡下行,利润前低后高。2024年高铁水延续,极低需求背景下,供应与消费速差导致长时间供大于求。产业链套保减少,资金流动性转弱,下游快进快出,降低厂内库存。区域间价差波动幅度加大,卷带替代作用加强。三四季度限产政策兑现情况有待验证,但7月中旬相关会议大概率释放宏观利好刺激经济消费,季节性调整之后,三季度需求有望得到一定的释放。

2024年国内热轧带钢及热卷产能均有所增加,新增产线陆续投产。尤其今年带钢及热卷产能利用率均有回升,新投产的产线产量逐渐释放出来的情况下,三、四季度高供应或将维持,但考虑全年减产指标,预计下半年卷带产能利用率或将小幅下滑。

今年地产行业前端数据较高点均有50-70%下滑,汽车行业数据相对尚可,但欧洲及加拿大等国家反倾销因素影响,下半年汽车增量有限,国内虽然有匹配海外需求和新能源需求,在制造业投资方向上面有一定增长,但长时间的贸易顺差,以及钢厂超低价格接出口订单,加速海外贸易保护抬头,反倾销影响逐渐加深,综上所述,整体下半年行业需求释放预期有限,季节性内需回暖或对钢材价格形成短期支撑,但不排除长线基本面回归弱势的情况会有提前的可能。

2024上半年国内热轧带钢高库存情况形成常态,资金占用率高,交投活跃程度减弱。三季度伴随限产的逐步体现,带钢高库存压力或有所减轻,基于目前区域基差已经修复,北方资源存在南下条件,预计三季度北方钢厂投放华东华南比例或有回升,预计华东华南与唐山价差存在收窄预期,三季度无锡带钢库存或有小幅增加,华南维持,华北及华中区域相对稳定小幅消化为主。

目前带钢高供应情况尚未得到明显缓解,长流程钢厂毛利润尚可,主动减产条件尚不成立。短期国内热轧带钢基本面继续维持供大于求。但7月份会议在即,政策支持有望提振市场信心,强预期环境,叠加淡旺季转换,下游集中补库的时间窗口。预计7月带钢价格存在反弹空间,但需求跟进不足,反弹程度有限。综合预计三季度价格存在反弹空间,时间充足,但空间有限。2024年全年均价较2023年小幅下降,震幅扩大。建议厂商关注国内及海外降息预期及兑现情况,政策红利以及钢厂铁水减量进程及库存消化情况,切实关注Mysteel相关数据。